Ein 2013 über den Bundesrat im Bundestag eingebrachter Gesetzentwurf sah eine Absenkung der 44 Euro-Freigrenze auf 20 Euro vor. Die Bundesregierung veröffentlichte dazu mit Bundestagsdrucksache 17/12197 ihre Stellungnahme: Demnach würde eine Absenkung des Freibetrags nach Meinung der Bundesregierung nur zu einem Mehraufwand bei den Arbeitgebern führen, was dem Ziel einer Steuervereinfachung widerspreche. Sie lehnte eine Änderung der bestehenden Regelung für den Sachbezug damit unmissverständlich ab.

Absenkung vom Tisch: 50 Euro Sachbezug bleibt

Der Gesetzesentwurf, die 44-Euro-Freigrenze abzusenken, ist zwischenzeitlich dem Diskontinuitätsprinzip zum Opfer fallen. Diskontinuitätsprinzip ist ein ungewohntes Wort und bedeutet Folgendes: Gesetzesvorhaben, die am Ende einer Legislaturperiode nicht verabschiedet worden sind, verfallen automatisch. Damit ist klar: Auch 2014 können Unternehmen und Mitarbeiter von der Freigrenze profitieren. Auf absehbare Zeit wird sich daran nichts ändern, zumindest gibt es verwaltungsseitig zurzeit keine Anzeichen, eine neuerliche Änderung anzustreben. Mehr noch: Zum 1. Januar 2022 wurde die maximal mögliche Freigrenze auf 50 Euro pro Monat angehoben.

Monatlich mehr Lohn durch 50 Euro Sachbezug-Zuschlag

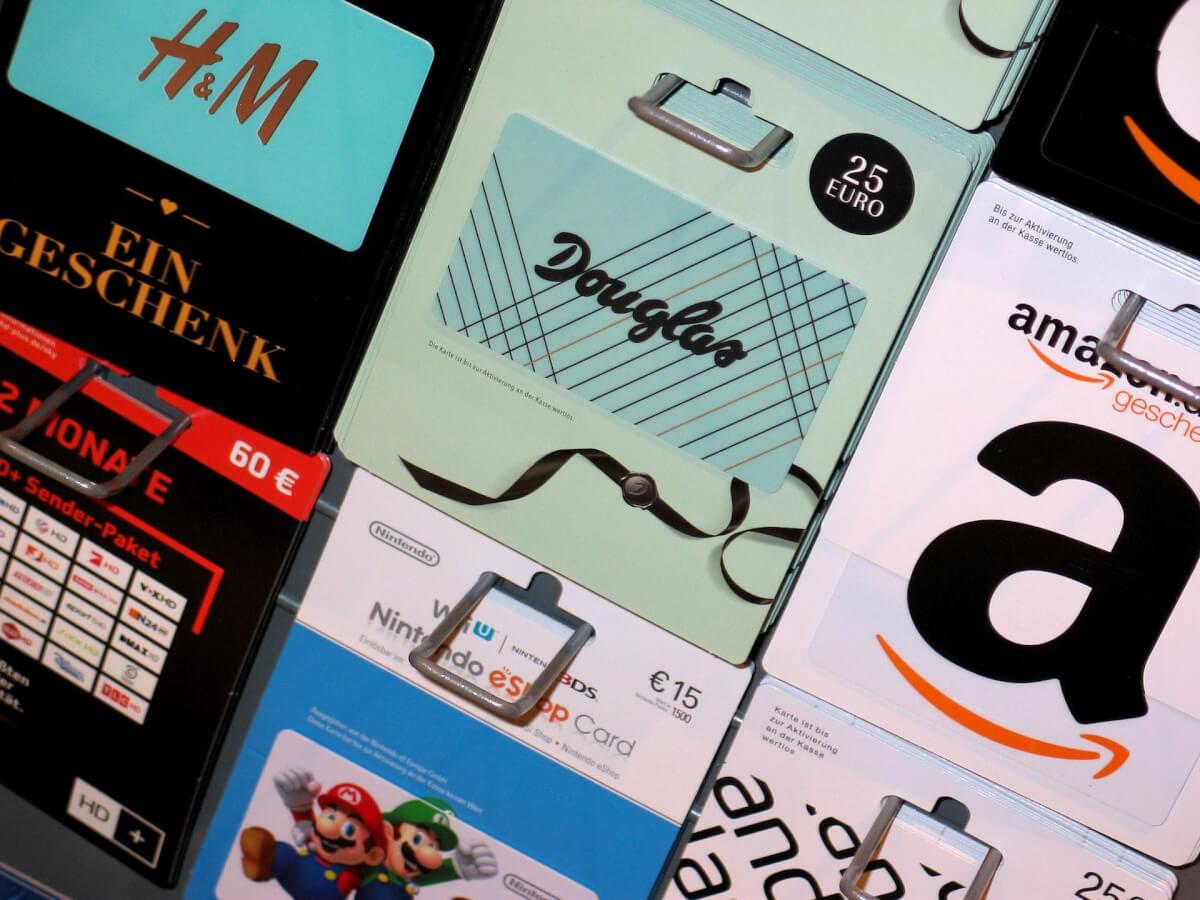

Unternehmen können ihren Mitarbeitern Sachbezugsgutscheine bis zur Höhe von nunmehr monatlich 50 Euro brutto für netto zukommen lassen. Damit lässt sich das Gehalt der Mitarbeiter auf einfache Weise jährlich um bis zu 600 Euro erhöhen. Wollte man einen gleichen Nettozufluss als Barlohnerhöhung erreichen, müsste man bei einem durchschnittlichen Lohnempfänger inklusive Arbeitgeberbelastung rund 1.450 Euro aufwenden. „Mit Gutscheinen können Arbeitgeber auf einfache Weise einen steuerfreien Zuschlag zum Gehalt gewähren“, betont Jana Schlegel, Geschäftsführerin. „Die, gemeinsam mit unserem Partner angebotenen Einkaufsgutscheine und Firmenbonuskarte entsprechen den gesetzlichen Anforderungen und stärken die Kaufkraft von Arbeitnehmern. Viele Betriebe nutzen dieses Instrument, um die Zufriedenheit, Motivation und Produktivität der Belegschaft wirkungsvoll zu erhöhen.“

Finanzministerium: Sachbezug für Essensmarken gilt auch für Zeitarbeitnehmer

Mit einem Erlass an die obersten Finanzbehörden der Länder hat das Bundesministerium der Finanzen (BMF) unter Geschäftszeichen IVC 5-S2334/08/10006 geregelt, dass ab 2015 auch Zeitarbeitnehmer von der Bewertung von Essensmarken mit dem 50 Euro Sachbezug profitieren können. Nach Angaben des Bundesverbands der Personaldienstleister (BAP) betrug die Anzahl der Zeitarbeitnehmer im vergangenen Jahr im Jahresschnitt 839.000. Damit stellten sie 2,1 Prozent aller Erwerbstätigen in Deutschland.

Ich bin gerne für Dich und Deinen Betrieb da!

Ich bin gerne für Dich und Deinen Betrieb da!

Thomas Kujawa ist Dein persönlicher Ansprechpartner bei den Fachkräftesicherern. Du erreichst mich unter 0341-355408-12 . Oder hinterlasse einen Rückrufwunsch. Ich werde mich schnellstmöglich melden und klären, wie ich Dich und Dein Team bei der Fachkräftesicherung unterstützen kann.

Zeitarbeitnehmer bisher ausgeschlossen

Während sozialversicherungspflichtig Beschäftigte in Unternehmen bisher schon Restaurantschecks (oder auch digitale Essensmarken bzw. Verpflegungsgutscheine) steuerfrei als Verpflegungszuschuss ihres Arbeitgebers erhalten konnten, waren Zeitarbeitnehmer von dieser Regelung ausgeschlossen. Grund dafür war eine extraktive steuerrechtliche Definition der Tätigkeitsstätte. Dadurch konnte nur die ersten drei Monate die Erstattung eines Verpflegungsmehraufwands erfolgen. Auf diese Gerechtigkeitslücke hatte auch der Finanzausschuss des Bundestags jahrelang immer wieder hingewiesen. In der Praxis beendet das BMF mit seinem Erlass die lange bestehende Ungleichbehandlung von festangestellten Arbeitnehmern in Betrieben und Zeitarbeitnehmern in der Arbeitnehmerüberlassung.

Festangestellte Arbeitnehmer und Zeitarbeiter werden bei #Restaurantschecks gleichgestellt Share on XSofern Arbeitnehmer eine längerfristige berufliche Auswärtstätigkeit an derselben Tätigkeitsstätte ausüben, können nun ab 2015 auch Zeitarbeiter mit dem dritten Monat der Beschäftigung Essensgutscheine erhalten. Diese sind dann nach der Lohnsteuerrichtlinie vorteilhaft nur mit dem Sachbezugswert anzurechnen. Damit können Unternehmen in der Personalüberlassung ihren Zeitarbeitnehmern arbeitstäglich bis zu 6,10 Euro steuerfrei mit Restaurantschecks als Verpflegungszuschuss gewähren. Monatlich gemäß der Lohnsteuerrichtlinie nachweisfrei sogar 91,50 Euro (15er Pauschalregelung nach R 8.1 Abs. 7 Nr. 4 S. 4 LStR 2015).

Restaurantschecks werden möglich

Restaurantschecks, wie Givve Lunch, können ohne Abzüge von Steuern und Lohnnebenkosten als Verpflegungszuschuss genutzt werden. „Unternehmen bieten mit dem Essenszuschuss über Restaurantschecks eine wertvolle betriebliche Sozialleistung. Arbeitnehmer profitieren von der Möglichkeit, sich in der Mittagspause flexibel zu verpflegen und neue Kraft zu tanken. Damit stellen Verpflegungsgutscheine auch einen wichtigen Beitrag zur Gesunderhaltung der Arbeitnehmer dar. Insofern begrüßen wir es, dass nun auch Zeitarbeitnehmer die steuerliche Förderung der Mitarbeiterverpflegung nutzen können“, kommentiert George Wyrwoll, Personalmanagement-Experte, die Neuregelung.

Die Neuregelung bietet Zeitarbeitsunternehmen neue Spielräume, wertvolle betriebliche Sozialleistungen zu nutzen.

Sachbezug? Restaurantschecks? Aktuelles Urteil und Verwirrung in 2013

Arbeitgeber, die sich für ihre Mitarbeiter engagieren, wird es laut einem aktuellen Urteil wohl etwas schwerer fallen, dies rechtskonform umzusetzen. Wie Rechtslupe.de berichtet, sind Essenszuschüsse des Arbeitgebers in Form von Restaurantschecks nach Auffassung des Finanzgerichts Düsseldorf kein Sachbezug i. S. d. § 8 Abs. 2 Satz 1 EStG. Hintergründe und Details zum Urteil für Arbeitgeber zum kostenlosen Download.

[Update] Stellungnahme zum Sodexo-Urteil: Lesen sie hier die Stellungnahme von Sodexo zum Urteil des Finanzgerichtes Düsseldorf.

Urteil 2014: Mittagessen für die Belegschaft und die Umsatzsteuer

Um die Attraktivität als Arbeitgeber zu erhöhen, ist es für mittlere und große Unternehmen gängige Praxis in einer Kantine verbilligtes Mittagessen anzubieten. Diese wird nicht selten von einem externen Dienstleister bewirtschaftet. Wenn die Mitarbeiter bei ihrem Arbeitgeber Essensmarken kaufen müssen, muss dieser die Umsätze versteuern. Die zu zahlende Umsatzsteuer, so bestätigte jetzt erneut ein Gericht, ist auf das marktübliche Entgelt zu zahlen. Die tatsächlich bezahlten Beträge oder die Mindestbemessungsgrundlage spielen keine Rolle.

Hintergrund

Ein Unternehmen bot seinen Beschäftigten Essenmarken für 2,60 bis 3 Euro pro Mahlzeit an und versteuerte das für die Essenbons vereinnahmte Geld bei der Umsatzsteuer. Das zuständige Finanzamt wollte jedoch Umsatzsteuer in Höhe der Mindestbemessungsgrundlage (Wareneinkauf und Dienstleistungspauschale des Subunternehmers) erhalten. Dagegen wehrte sich der Arbeitgeber mit einer Klage vor Gericht.

Du möchtest regelmäßig über aktuelle Beiträge informiert werden? Dann abonniere den Fachkräfte-Insider !

Entscheidung

Unter dem Aktenzeichen 5 K 3191/10 U kam das Finanzgericht Münster zu einem Urteil und gab dem klagenden und sich für seine Mitarbeiter engagierende Unternehmen teilweise Recht. Weder an dem eigentlichen ‚Umsatz‘ durch die Einnahme der Essensmarken noch an der vom Finanzamt gewünschten Mindestbemessungsgrundlage soll sich orientiert werden. Vielmehr ist das marktübliche Entgelt für die Speisen – im vorliegenden Fall 4,72 pro Mahlzeit – zu berücksichtigen. Unter dem Aktenzeichen XI R 37/13 können Sie sich einen Überblick über das Verfahren beim Bundesfinanzhof und weitere Verfahren verschaffen.

Die familienfreund KG unterstützt mit Netzwerk und Know-how beim 50 Euro Sachbezug

Seit 2006 spricht die familienfreund KG mit Personalverantwortlichen über Mitarbeiterunterstützung und Möglichkeiten, die Mitarbeiterzufriedenheit positiv und kostengünstig zu beeinflussen. Immer wieder kommt bei den Beschäftigten die Frage nach mehr Geld auf – gar nicht vom Arbeitgeber, sondern ganz ‚allgemein‘. Mit Maßnahmen wie dem 50 Euro Sachbezug kann sich der Arbeitgeber, statt einer gewöhnlichen Gehalts- und Lohnerhöhung, positiv gegenüber dem Wettbewerb positionieren.

Kontinuierliche Weiterbildung zu Corporate Benefits

Die Weiterbildung der Fachkräftesicherer wird auch beim Thema 50 Euro Sachbezug ständig vorangetrieben. Im Sinne einer qualitativ hochwertigen Betriebsberatung ist dies auch ein berechtigtes Interesse unserer Kunden und Netzwerkpartner.

Die Steuerberaterkammer Sachsen schulte Thomas Kujawa im Mai 2022 unter der Überschrift „Sachzuwendungen an Arbeitnehmer 2022 aus lohnsteuerlicher Sicht“ und brachte ein Update für das Know-how. Daraufhin entstanden die FAQ zu Fringe Benefits und Zusatzleistungen und werden fortlaufend ergänzt.